太仓股票配资 【沥青周报】沥青价格震荡走高,关注自身需求改善驱动

发布日期:2024-09-07 18:24 点击次数:101

太仓股票配资

太仓股票配资

首先,股票金融配资可以帮助投资者规避风险。在股票投资中,风险是无法避免的,但通过配资可以将风险分散到资金提供方,降低个人投资者的风险承受能力。这样一来,即使投资者遭受亏损,也可以减少个人负债风险,保护个人资产。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

能源研发中心

本周观点

1)行情回顾:

本周沥青期货价格震荡走强,依旧跟随原油价格波动。全国降雨天气逐渐消退,市场刚需逐渐回暖,但整体不及去年同期,市场普遍存在观望氛围。炼厂压低供应减少利润亏损,尽力维持相对的产销弱平衡。8月份沥青基本面或有好转,叠加成本端带动,届时沥青仍旧有上行空间,但累库偏高和利润偏低,且多数项目缺乏资金支撑,其上行空间仍相对有限。

2)基本面数据:

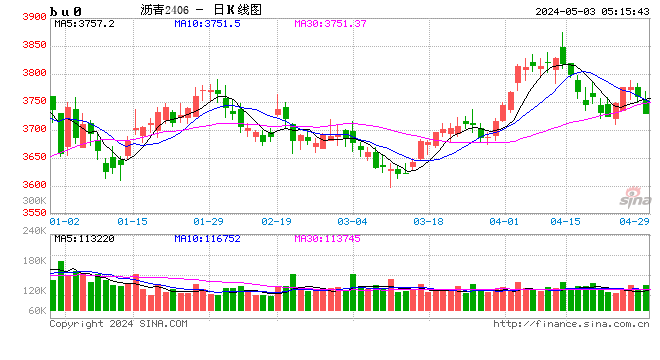

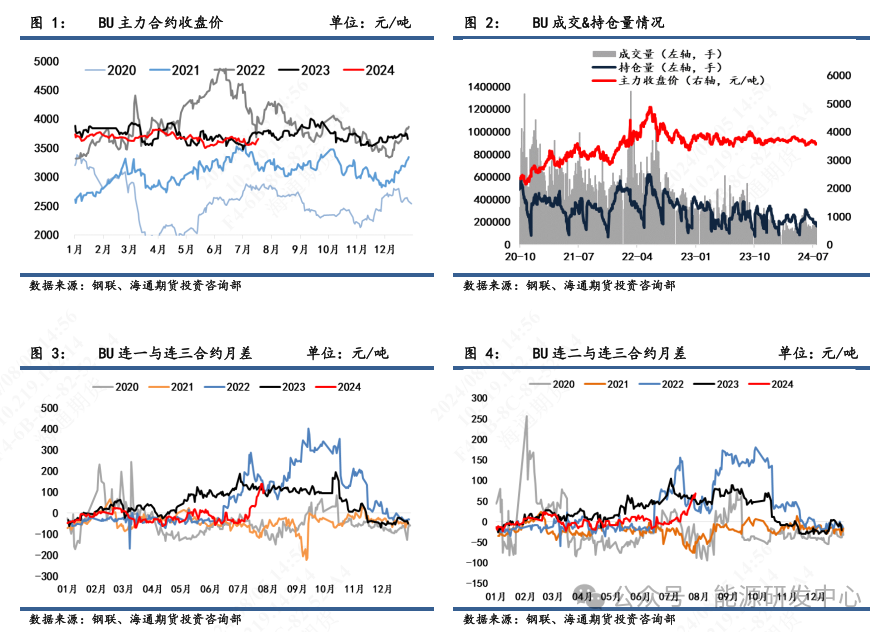

本周沥青期货价格震荡走强。截止8月2日,沥青主力合约收于3590元/吨,环比7月26日上涨59元/吨,涨幅2%。

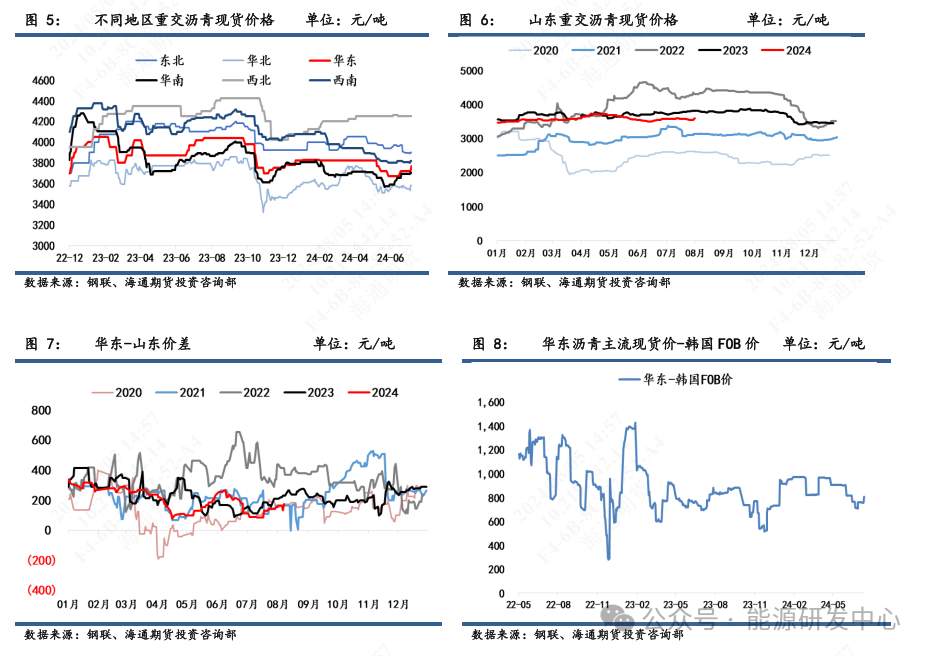

本周现货价格有所上升。截止8月2日,山东重交沥青现货价为3595元/吨,环比7月26日增加30元/吨,涨幅0.8%。

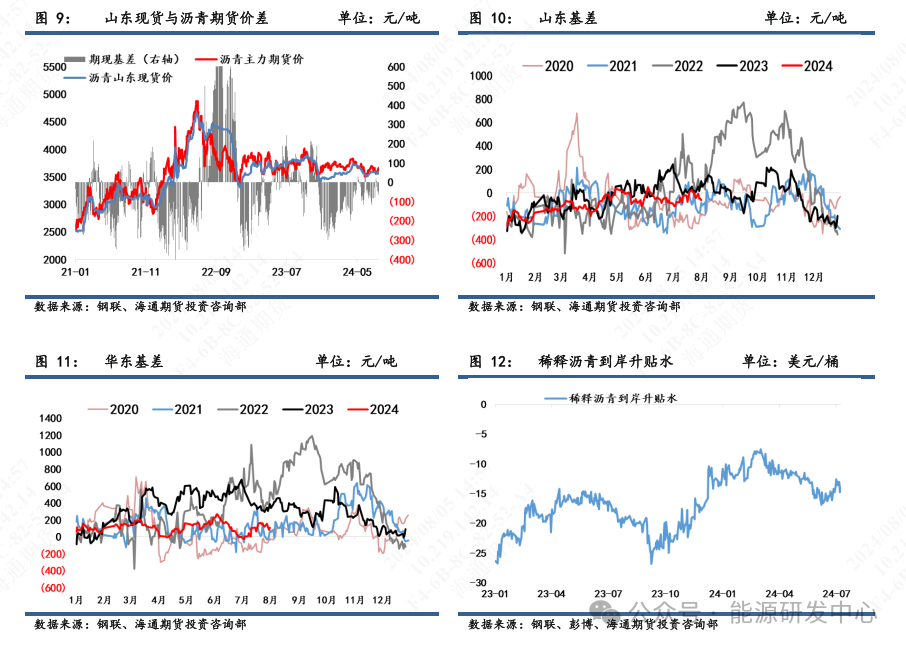

本周基差震荡回落,稀释沥青维持坚挺。截止8月2日,山东期现基差录得-66元/吨,环比7月26日-25元/吨回落,低于去年同期。

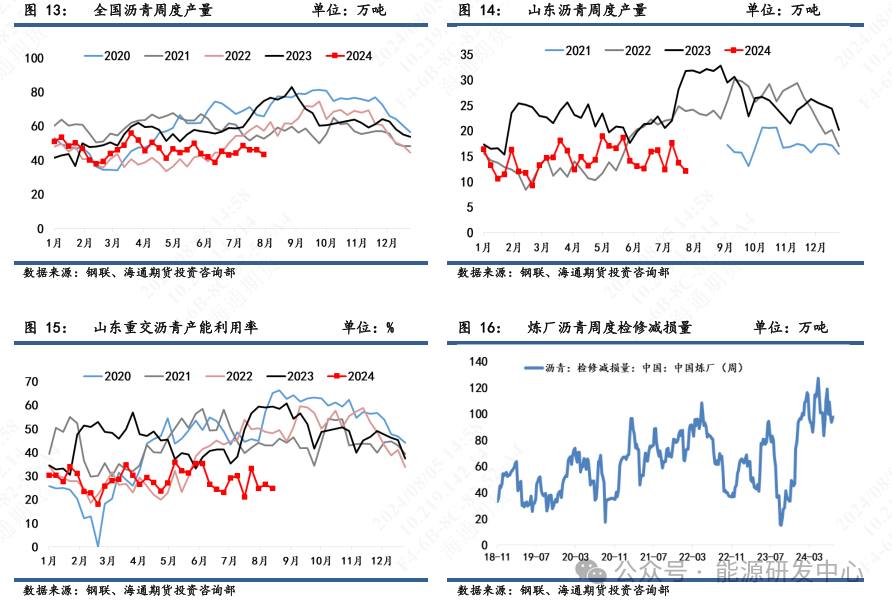

本周沥青供应维持低位。8月2日当周,中国沥青产量为43.5万吨,环比7月26日当周46.2万吨回落6%。

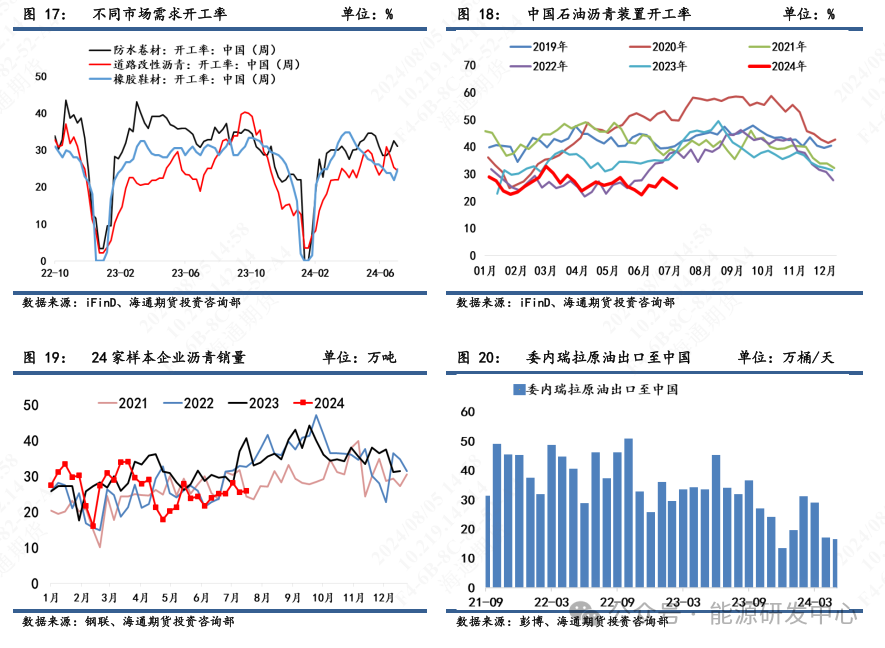

本周沥青销量需求回升。8月2日当周,24家样本企业销量为25.83万吨,环比7月26日当周25.43万吨上涨2%。

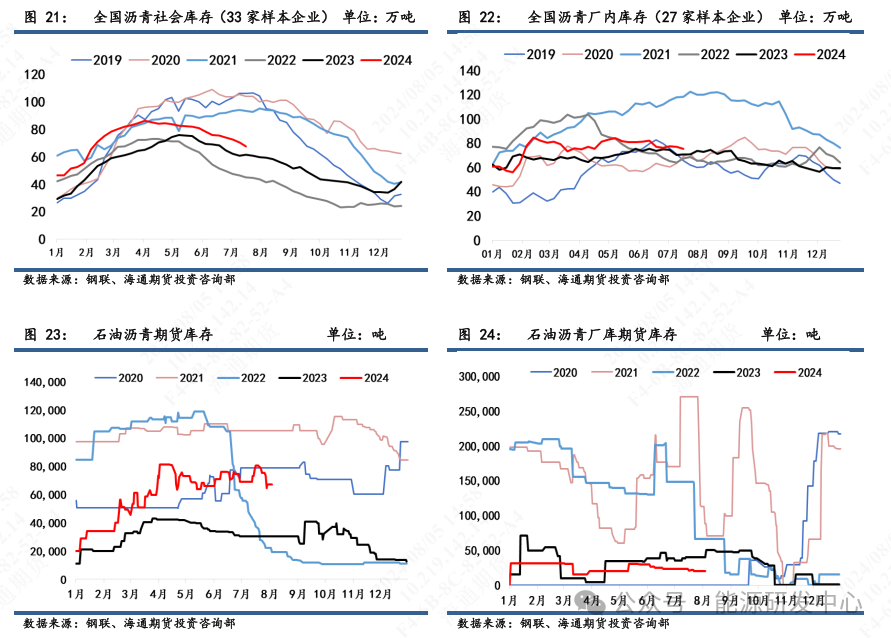

本周炼厂厂库去库速度缓慢。8月2日当周,国内27家样本企业沥青厂内库存为75.4万吨,环比上周77万吨回落2%。

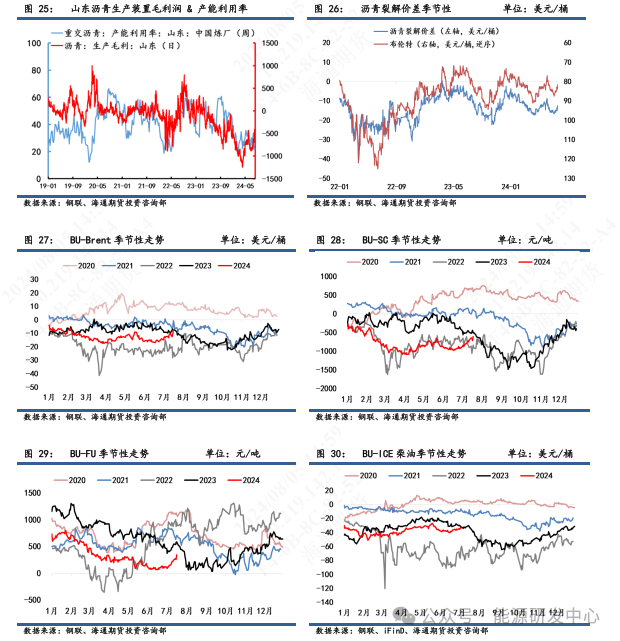

本周利润受成本端回落被动修复。8月2日当周,经钢联测算的山东沥青生产毛利为-667元/吨,环比上周-731元/吨亏损大幅减少。

观点:8月夏季需求小高峰,叠加成本端带动,沥青价格仍有震荡反弹预期。但由于当下库存依旧高企,炼厂利润亏损难能改善,反弹的上方空间相对有限。市场接货情绪相对谨慎,炼厂调整缩减排产计划,维持低开工率支撑沥青价格下方。整体来看,8月份沥青基本面有逐渐好转预期,具体反弹空间还需关注上游原油表现。短期可逢低轻仓多BU-Brent价差。关注BU-FU低估值修复空间,建议尝试做多为主。

一、期货市场

本周沥青期货价格震荡走强,依旧跟随原油价格波动。全国降雨天气逐渐消退,市场刚需逐渐回暖,但整体不及去年同期,市场普遍存在观望氛围。炼厂压低供应减少利润亏损,尽力维持相对的产销弱平衡。8月份沥青基本面或有好转,叠加成本端带动,届时沥青仍旧有上行空间,但累库偏高和利润偏低,且多数项目缺乏资金支撑,其上行空间仍相对有限。

截止8月2日,沥青主力合约收于3590元/吨,环比7月26日上涨59元/吨,涨幅2%;单边成交量125001手,环比减少9711手;持仓量101938手,环比减少49464手。价差结构上,BU连一与连三合约价差为106元/吨,环比7月26日81元/吨增加。近月合约受成本端和消费季影响偏稳固,远月合约受淡季影响弱势下跌,远月滑落顺畅,近月高于远月,月差走强至高位。

二、现货市场

本周现货价格有所上升。截止8月2日,山东重交沥青现货价为3595元/吨,环比7月26日增加30元/吨,涨幅0.8%。其中华东市场涨50元/吨至3770元/吨,华北市场涨30元/吨至3580元/吨。

需求端,全国降雨逐渐消退后,下游需求有所回暖,现货市场低价氛围改善。供给端,炼厂低利润下维持偏低开工率,低利润和高库存下提升能力有限。总之,下游项目开工不及预期,资金回笼速度滞后,终端需求复相对缓慢,现货价格以稳为主,涨幅相对有限。

三、期现基差

本周基差震荡回落,稀释沥青价格坚挺。截止8月2日,山东期现基差录得-66元/吨,环比7月26日-25元/吨回落,低于去年同期;华东期现基差录得109元/吨,环比7月26日130元/吨回落。现货端相对稳定,基差波动跟随沥青期货端。8月2日,稀释沥青到岸升贴水为-14.0美元/桶,环比7月26日-12.6美元/桶回落。原油补跌反弹,稀释沥青价格坚挺。

四、产业链追踪

4.1 供应端

本周沥青供应维持低位。8月2日当周,中国沥青产量为43.5万吨,环比7月26日当周46.2万吨回落6%。其中华东产量为9.25万吨,环比7月26日当周9.75万吨回落5%。山东沥青产量为12.08万吨,环比7月26日当周13.75万吨回落12%;重交沥青产能利用率为24.8%,环比7月26日当周26.5%回落。本周国内炼厂沥青检修减损量为97.54万吨,环比上周96.94万吨上涨1%。

由于需求有所改善促进下游提产。但整体需求相对疲软和利润不佳下,炼厂大幅提升开工积极性偏弱,通过减供来支撑沥青价格底部。

4.2 需求端

本周沥青销量需求回升。8月2日当周,24家样本企业销量为25.83万吨,环比7月26日当周25.43万吨上涨2%。其中华北企业销量为7.1万吨,环比上周7.4万吨略微回落;华东企业销量4万吨,环比上周5.04万吨回落。华南地区销量2.55万吨,环比上周3.5吨下降。山东沥青销量为7.1万吨,环比上周5.8万吨上升。7月17日当周中国石油沥青装置开工率为25%,环比7月19日当周28%上升。其中7月26日防水卷材开工率录得32.5%,环比上周29.7%上升;道路改性沥青开工率录得25.36%,环比上周28.36%回落。

随着全国各地降雨逐渐消退,8月份仍是沥青施工旺季期,沥青需求有望逐渐恢复。但在总量上仍旧偏弱,终端需求受项目资金缺乏、项目规划不断延迟等结构性影响仍在,市场对旺季持谨慎看待。

4.3 库存端

本周炼厂厂库去库速度缓慢。现货端,8月2日当周,国内27家样本企业沥青厂内库存为75.4万吨,环比上周77万吨回落2%;33家样本企业社会库存量为67.8万吨,环比上周70.8万吨回落4%。其中山东70家样本企业沥青社会库存录得63.3万吨,环比上周64.2万吨回落1%。期货端,8月2日石油沥青期货库存为67170吨,厂内库存为19860吨,总期货库存为87039吨,环比上周下跌7%。

本周产量供应回落,库存累库放慢。厂库和社库仍高于去年同期水平,库存消化节奏缓慢,市场接货情绪相对谨慎。

4.4 利润端

本周利润受成本端回落被动修复。8月2日当周,经钢联测算的山东沥青生产毛利为-667元/吨,环比上周-731元/吨亏损大幅减少。在弱平衡的基本面和相对高位的成本端约束下,炼厂主动利润仍旧面临压力。8月2日,BU-Brent裂解差为-7.6美元/桶,环比7月26日-11.1美元/桶上升。BU-SC裂解差为-603元/吨,环比7月26日-756元/吨上升。BU-FU裂解差为346元/吨,环比7月26日218元/吨上升。

8月夏季需求小高峰,叠加成本端带动,沥青价格仍有震荡反弹预期。但由于当下库存依旧高企,炼厂利润亏损难能改善,反弹的上方空间相对有限。市场接货情绪相对谨慎,炼厂调整缩减排产计划,维持低开工率支撑沥青价格下方。整体来看,8月份沥青基本面有逐渐好转预期,具体反弹空间还需关注上游原油表现。短期可逢低轻仓多BU-Brent价差。关注BU-FU低估值修复空间,建议尝试做多为主。

内容由海通期货能源研发中心原创

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 太仓股票配资